Case Study 20

優良属性なのに銀行から融資を断られ、資産形成が

頓挫しかけた投資家の資金調達を当社が実現

大手金融系シンクタンクで経営アナリストとして活躍されているT様(45歳男性、妻と子供1人の3人世帯、年収約2000万円)のご相談です。 現在、賃貸マンション2棟を運用。マイナス金利政策の影響により銀行の貸出姿勢が積極化しているので、投資拡大のチャンスと判断し優良物件を探していたところ、適切な物件が見つかったので手付金を支払って仮取得した。その後、不動産会社から紹介された某銀行に融資申込をしたが、融資を断られてしまった。属性に問題があるとは思えないので、融資を断られた理由が分からない。このままでは自分の資産形成が行き詰まってしまう……。 そこで融資先を紹介してもらえないかとのご相談でした。

[ 経 緯 ]

T様に詳しいお話を伺うと、不動産投資を始められた経緯は次のようなものでした。 株式投資で約500万円の大損をしたのを機に、安全な資産運用である不動産投資に着目。約3年前から資産運用を不動産投資に転換した。現在はファミリータイプの中古賃貸マンション2棟を運用している。 物件はいずれも千葉県と神奈川県の中堅都市エリアに立地する、いわゆる「東京近郊エリア物件」。東京23区内の物件は投資家の争奪競争が激しく、物件取得が困難な上に表面利回りが低いので、利回りの高い東京近郊物件に的を絞っている。 不動産投資クラブの会員として定例勉強会には欠かさず出席しており、講師から不動産市場の最新情報をキャッチ・分析するなど、経営アナリストの素質を活かして賃貸経営の検証も怠りなくやっている。 そうした不動産投資の知識もあり、今はマイナス金利政策の恩恵を活かした投資拡大のチャンスと判断。優良物件を探していたところ、投資クラブを主催している不動産会社から茨城県常磐線沿線エリアの物件取得を2016年6月頃に推奨された。 物件は築10年のファミリータイプ。総戸数24戸のうち8戸が空室といい、空室率(約33%)の高さが気になったが、まずは現地調査と考えた。そこで、当該物件立地エリアの地元不動産会社を訪問。そのエリアの不動産取引概要、平均空室率、家賃相場などの地元情報をヒアリングした。 その中で「この街はかつて大手電機メーカーの工場とその下請け工場が集積し、元請け・下請け合わせて数千人が勤務していたので、賃貸マンション・アパートはどこも満室だった。ところが8年前に大手電機メーカーが撤退したことから賃貸需要が減少。現在は東京都内通勤者の賃貸需要が中心。でも心配はしていない。工場跡地に近々大手ショッピングセンターが進出してくるとの確かな情報を掴んでいるので、この街がかつての賑わいを取り戻すのは間違いがないと確信している」との地元情報に、街の将来性を感じた。 その後、当該物件も見学したが、建物にこれと言った傷みは見当たらず、管理も良好と思われた。街の将来性を考えれば空室が埋まるのも時間の問題と考えたので、すぐに手付金を払って仮取得した。

[ 課 題 ]

T様のお話に基づき、当社がその既存所有物件と仮取得物件を調査したところ、良好な属性にもかかわらずT様が融資を断られた理由は、物件自体にあると推測できました。 というのは、銀行は融資審査において、融資申込者の属性はもとより、賃貸マンション経営の実績、運用物件の資産価値などPL(収益性)とBS(資産と負債のバランス)の両面から詳しく評価します。融資申込者の属性が優良で借入金返済能力に何の疑念がなくても、PLとBSに問題があればそれは将来の借入金返済能力低下要因になると判定する傾向があります。 そこでT様の既存所有物件と仮取得物件に目を転じると、既存所有物件はいずれも築20年以上の築古物件で、建物の管理も巡回管理契約に頼っているなど最低限の水準でした。空室率はいずれも40%台に達しており、家賃滞納も発生していました。 それでも今のところ赤字経営にならないのは、管理費を最低レベルに抑えるなど物件運用経費圧縮に努めているからで、収益性向上に努めている形跡は見られません。また地元不動産会社から聞いたと言う大手ショッピング進出計画も「街の噂」の域を出ず、当社の調査では進出計画の真偽を確認できませんでした。これでは銀行が融資に難色を示すのは当然と思われました。

[ 提 案 ]

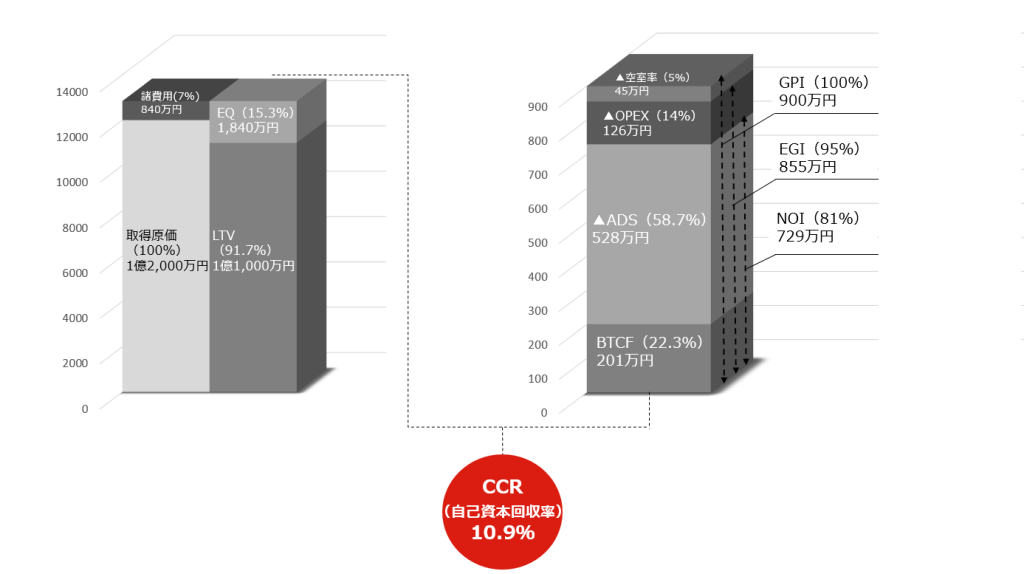

当社はT様が抱えているこうした課題を率直に説明すると共に、当社提携銀行を頼っても仮取得物件に対する融資は無理である根拠も説明しました。 その上で、不動産投資で継続的な資産形成を図るためには、既存所有物件の売却と仮取得物件の契約解除、そして東京23区内での然るべき物件の取得が必要なことを、収益シミュレーション結果を示しながら説明しました。 するとT様は、投資クラブでの勉強成果を過信したご自分の投資戦略の誤りに気付かれ、新たな物件取得を当社に依頼されました。 このため、当社はT様と「不動産調査及び売買契約」を締結。T様との問題意識共有に基づき練り上げた投資戦略に基づき、物件選定に入りました。 その結果、中野区内の中央沿線で築年数6年の中古賃貸マンションを発掘。物件精査でもT様の投資戦略に適していると判断したので取得を提案すると、二つ返事で承諾されました。 T様は「投資クラブでの勉強では23区内の物件は不利と言われていたが、こんな高利回りの物件があるとは」と、当社の物件発掘能力に関心の面持ちでした。 資金調達もT様が「もし、可能なら」と望んでいたフルローン(全額融資)がすぐに決まりました。これはT様の属性の高さに加え、物件の担保能力の高さ、T様と共同で作成した収支計画と事業計画の実効性が銀行に評価された当然の結果でした。

[ 現 状 ]

T様が物件運用を開始されて約2カ月経過しました。運用開始から日が浅いので、今回の投資に対する評価はまだできません。しかしT様は当社の組織的で迅速・的確な市場調査力、物件調査力、銀行交渉力などには、「やはり餅は餅屋に任せるべき」と納得いただき、今後は不動産等における当社とのパートナー関係を深めたいとおっしゃっています。